LOS PAPELES SECRETOS DE CHINA

No conformes con la condena al silencio sobre estas operaciones, las autoridades de China “recomendaron” al gobierno de Rafael Correa, limpiar informes de Contraloría, investigar y sancionar a quienes difundiesen esa información. A partir de esta publicación entregamos a la ciudadanía los documentos cuya condición de reserva estuvo dirigida a ocultar una gigante trama de corrupción aún no investigada por la justicia.

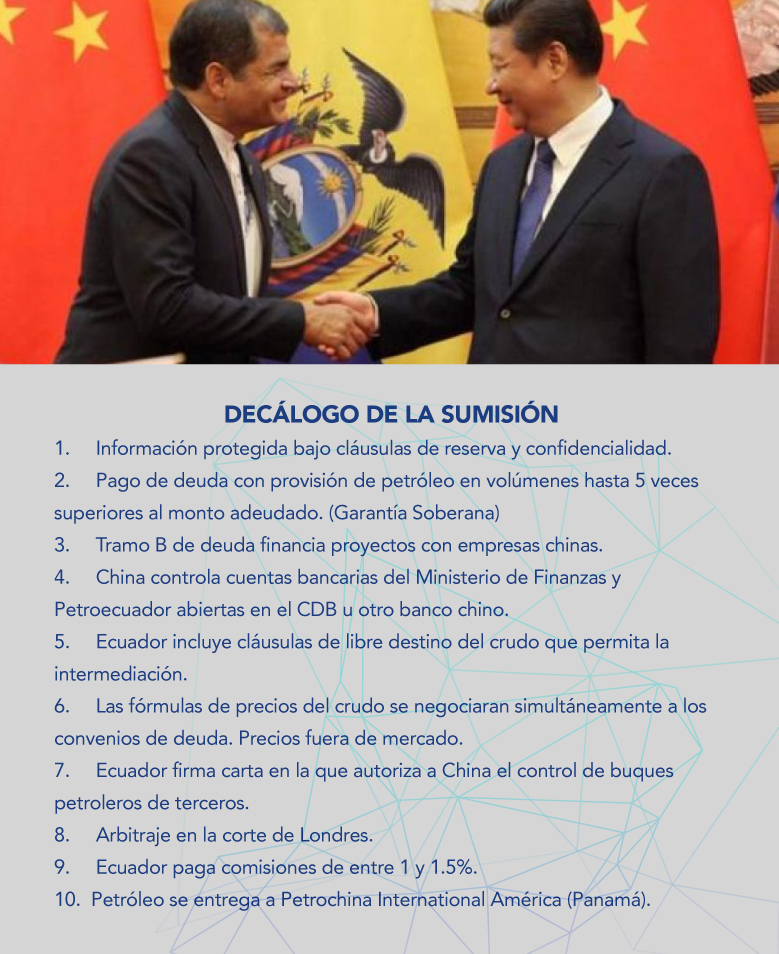

Las condiciones financieras de los créditos y los términos comerciales de los contratos de provisión de petróleo fueron totalmente reservadas. Esa fue una de las condiciones que impuso China al Ecuador para firmar los contratos de desembolsos pagados con petróleo.

El Gobierno de Rafael Correa, por supuesto, cumplió la exigencia rigurosamente: en octubre de 2010, dos meses después de firmada la primera línea de crédito por $ 1.000 millones, el Ministerio de Economía y Finanzas (MEF) declaró secretas y reservadas todas las operaciones de endeudamiento público.

El exministro de Economía y Finanzas, Carlos De la Torre, en declaraciones que El Universo recogió, confirmó que fueron los bancos chinos quienes pidieron la confidencialidad de los créditos.

«No querían que se sepa en qué condiciones le entregaban (créditos) al Ecuador porque, si no, ellos tendrían que responder ante terceros países entregándoles condiciones similares», dijo De la Torre.

Pese al secretismo y la falta de transparencia que rodean la operaciones con China, este portal ha revelado que las líneas de créditos fueron contraídas en condiciones no beneficiosas para el país.

«YO NO AUTORICÉ LA FIRMA DE ESE CONTRATO»

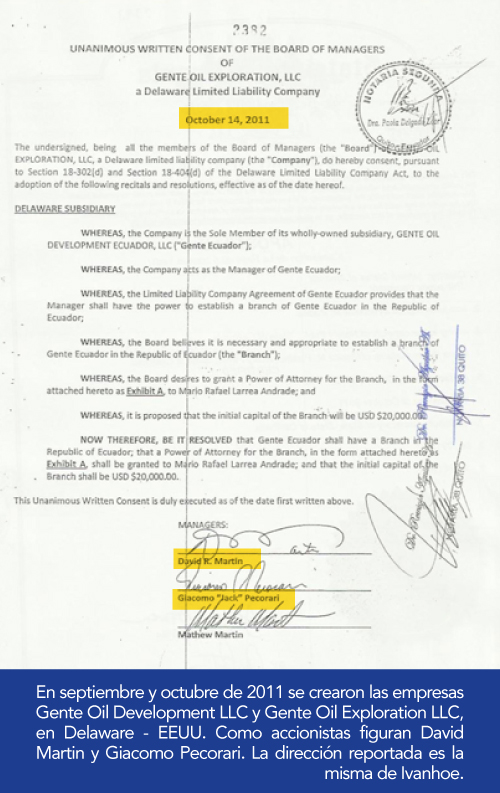

En abril de 2016 el portal Focus publicó una nota y reveló en un video los detalles de la Línea de Crédito IV, de $ 2.000 millones, negociada con el China Development Bank (CDB). Con ese préstamo se comprometió 181 millones de barriles a Petrochina que deben entregarse desde 2018 hasta 2026.

La publicación señalaba que el contrato era lesivo por los altos intereses (7,5%) que el país debía pagar y por el perjuicio que generaba la intermediación petrolera, pues China, que recibía el crudo ecuatoriano a precios menores a los del mercado, luego lo revendía a terceros a precios superiores.

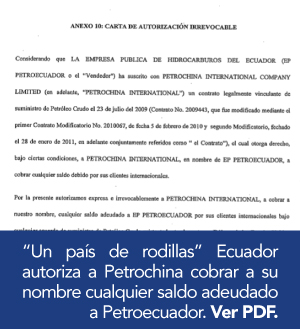

El video, además, explicaba que el contrato de préstamo evadió los procedimientos regulares de contratación de Petroecuador y que firmó una carta de garantía soberana que le daba a China la potestad de embargar el crudo ecuatoriano en cualquier parte del mundo.

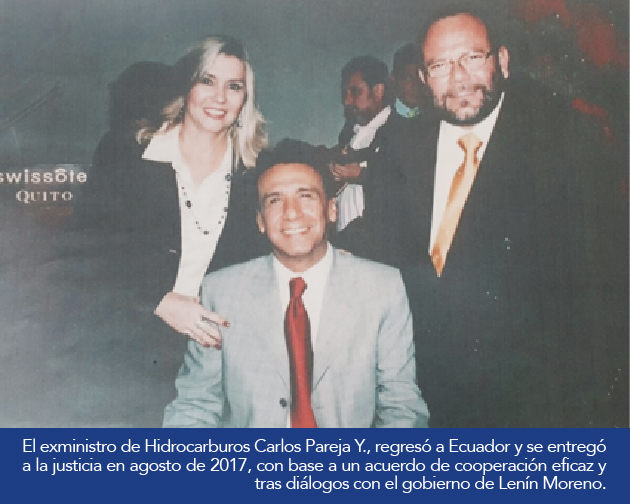

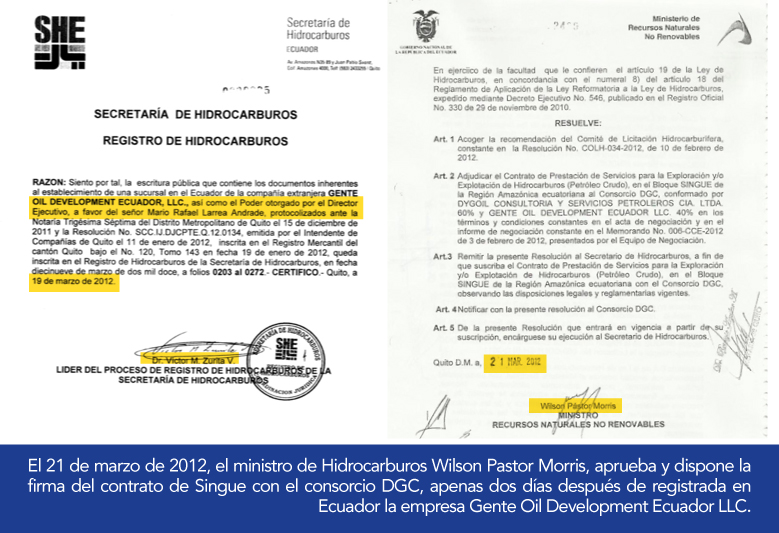

Una de las ilegalidades de esa operación lo confirmó el entonces ministro de Hidrocarburos, Carlos Pareja Yannuzzelli (ahora en prisión) que acusa de haberse suscrito el contrato de provisión de 181 millones de barriles con Petrochina, vinculado a la línea de crédito de $2 mil millones del CDB, sin contar con la autorización del directorio de Petroecuador, presidido por él.

“Yo no autoricé la firma de ese contrato”, enfatizó Pareja, quien sostiene esta acusación en la cooperación eficaz suscrita con el exfiscal Carlos Baca Mancheno, documento olvidado en algún escritorio fiscal.

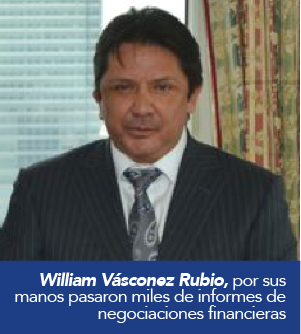

La publicación del video disgustó enormemente al CDB, tanto, que enviaron un oficio al entonces subsecretario de Financiamiento Público del Ministerio de Finanzas, William Vásconez Rubio, solicitando explicaciones y pidiendo la colaboración para investigar la “revelación inadecuada de información confidencial de la Línea IV de crédito”.

Periodismo de Investigación accedió a ese oficio de mayo de 2016. En el documento, Wang Hongjun, sub-apoderado de la Misión Residente del Banco de Desarrollo de China en Ecuador, pide que se investigue la “revelación inadecuada de información confidencial de la Línea IV de crédito”.

Según Hongjun, el video reveló detalladamente las condiciones financieras, estructura de transacción y causó daños a la imagen de Alianza País, de Petroecuador, Petrochina y del CDB, porque contenía “ataques, distorsiones e incluso calumnias hacia nuestra cooperación de la Línea IV”.

En la misiva CDB-ECU-2016-001, el banco chino hace cuatro pedidos puntuales.

El CDB advirtió que “de continuar difundiéndose entre el pueblo ecuatoriano” el video “la posterior cooperación sino-ecuatoriana se arriesgaría a quedarse afectada” y pidió que se investigue quiénes y en qué canales se reveló la información, además de que se evalúe la “influencia negativa causada por la difusión inadecuada de este video y proponernos adecuadas medidas a tomar para mitigar en la mayor medida posible la potencialidad de consecuencias negativas”.

En el mismo renglón, China ordenó al Ministerio de Finanzas “aclarar y responder públicamente” a la publicación del portal Focus, enfatizando que la cooperación china-ecuatoriana era de beneficio mutuo y con ganancia recíproca.

Recalcaron que las altas autoridades del CDB “conceden suma importancia al evento de esta divulgación inadecuada” por tanto esperaban que se les notifique detalladamente el resultado de la investigación y las propuestas para solucionarlo, aclarando que esas soluciones debían ser “satisfactorias” para el CDB.

El CDB además solicitó a William Vásconez los informes con “calificaciones positivas” elaborados por la Contraloría General del Estado sobre las tres líneas de crédito anteriores, “con reconocimiento de que los términos y condiciones financieras de los préstamos de CDB han sido entre los mejores de todos los convenios de créditos que el Estado ecuatoriano ha contraído en las últimas tres décadas”.

LOS CONTRATOS DE PETROCHINA GLOSADOS

En 2013 la Contraloría General del Estado emitió el informe DA3-0015-2012 que establecía que el país perdió $ 39,1 millones en el primer contrato de compraventa de crudo, firmado en 2009 con Petrochina. Por esto, la Contraloría predeterminó glosas por $ 39 millones a cinco funcionarios de Petroecuador.

En marzo de 2013, la Contraloría General del Estado aprobó el informe DA3-0015-2012 que predeterminó glosas a cinco funcionarios de Petroecuador: Luis Aurelio Jaramillo Arias, entonces presidente Ejecutivo; Manuel Elías Zapater Ramos, a la fecha gerente General; Susana Cristina Bustos Navarrete, de la Jefatura de la Comercialización; Nielsen Giordano Arias Sandoval, entonces subgerente de Comercio Internacional y Mario Danilo Aldana Vargas, también de la Gerencia de Comercio Internacional.

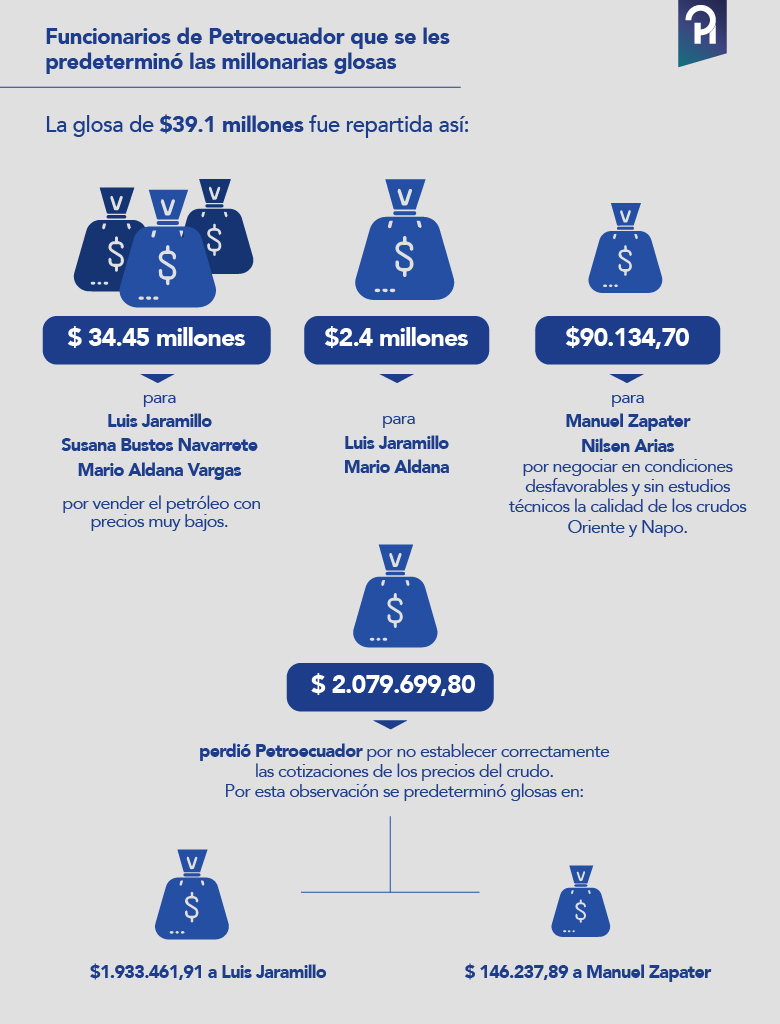

La glosa de $39.1 millones fue repartida así: $ 34.45 millones impuestos a Luis Jaramillo, Susana Bustos Navarrete y Mario Aldana Vargas, por vender el petróleo con premios muy bajos.

$2.4 millones para Luis Jaramillo y Mario Aldana y 90.134,70 para Manuel Zapater y Nilsen Arias, por negociar en condiciones desfavorables y sin estudios técnicos la calidad de los crudos Oriente y Napo.

Otros $ 2.079.699,80 perdió Petroecuador por no establecer correctamente las cotizaciones de los precios del crudo. Por esta observación se predeterminó glosas en $1.933.461,91 a Luis Jaramillo y en $ 146.237,89 a Manuel Zapater.

Este documento en la era de Carlos Pólit fue criticado con fuerza. Jorge Glas se apresuró a desmentirlo en cadena nacional, insistiendo que no hubo perjuicio para el país y amenazó con enjuiciar al entonces asambleísta Cléver Jiménez y al periodista Fernando Villavicencio que insistían en que los acuerdos de comercialización de crudo perjudicaban a Petroecuador.

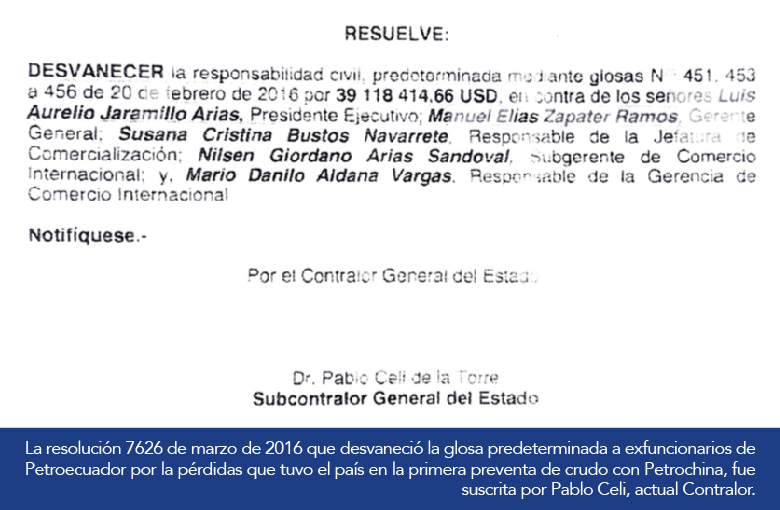

DESVANECEN LA GLOSA DEL CONTRATO DE PETROCHINA

Glas dijo, en agosto de 2013, en un correo electrónico, dirigido a Alexis Mera, Fernando Alvarado y Rafael Correa, que el informe de Contraloría había sido “aclarado y desvanecido”. A esa fecha, eso aún era un pedido.

Esto ocurrió recién en marzo de 2016, un mes antes de la firma del contrato de crédito de la Línea IV, el entonces subcontralor general del Estado, Pablo Celi concretó los deseos de Glas y los chinos y desvaneció la glosa. De mantenerse en pie ese informe de Contraloría las futuras líneas de crédito y/o preventas podían tambalear.

La Contraloría, en su examen que fue tirado al tacho de la basura, dijo que el país vendió el crudo con premios y diferenciales inferiores a los del mercado internacional, pues fijó los premios “sin respaldar los aspectos técnicos, económicos y comerciales que justifiquen que (…) fueron los más convenientes”, además de que el crudo vendido por Petroecuador no iba a las refinerías de Petrochina.

El informe mencionó la participación de una empresa (Taurus) como intermediaria en los embarques y traslados del crudo adquirido por Petrochina a otros países, lo que llevó a contemplar la posibilidad de que la estatal china podría estar revendiendo el crudo a precios superiores a los comprados a Petroecuador.

Tres meses después de desvanecida la glosa, los Papeles de Panamá revelaron que, en la primera venta de crudo, Enrique Cadena Marín y Jaime Baquerizo Escobar recibieron comisiones de $1 dólar por cada barril de crudo vendido a Petrochina. La intermediación fue manejada a través de las empresas Castor Petroleum Ltd., Gunvor Group Ltd., Waterway Petroleum y Eston Trading Ltd.

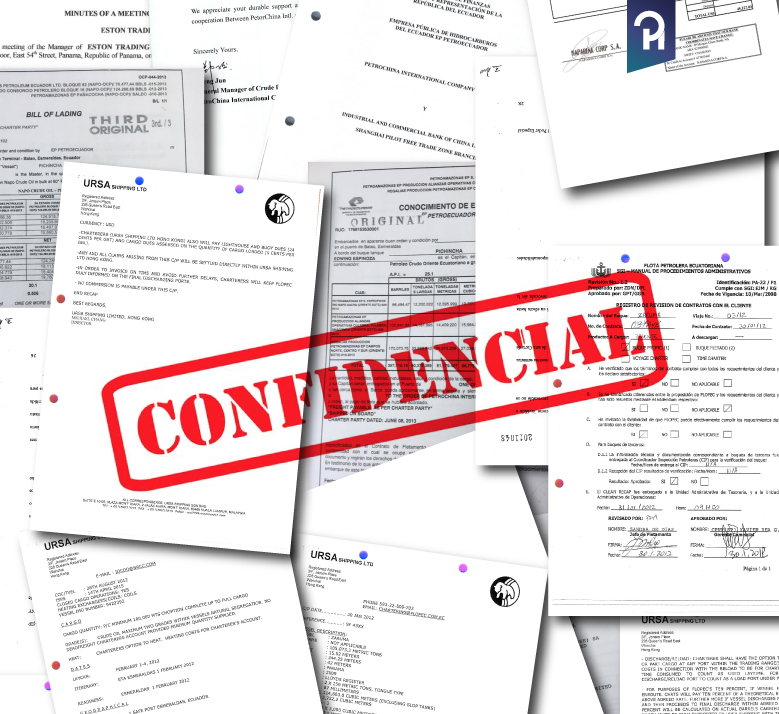

LOS DOCUMENTOS RESERVADOS

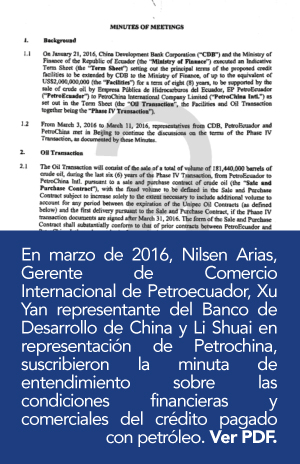

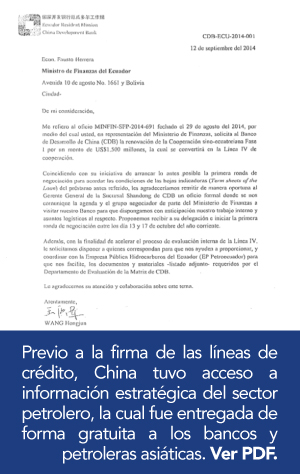

Los documentos confidenciales de la Línea de crédito IV a los que este medio tuvo acceso dan cuenta que una de las exigencias de China era la confidencialidad. De hecho, su cumplimiento era una condición determinante para avanzar en las negociaciones, según la minuta de entendimiento, firmada por Xu Yan, director del CDB; Li Shuai, gerente de Comercio de Petrochina; Nilsen Arias, gerente de Comercio Internacional de Petroecuador.

Las actas confidenciales establecen una línea de tiempo de las negociaciones desde 2014, cuando el CDB visitó al Ministerio de Finanzas y “mostró apertura” para una nueva línea de cooperación, para septiembre de ese año.

En diciembre de 2014, se realizaron los primeros acercamientos para iniciar las negociaciones. Entre el 7 y el 11 de septiembre de 2015 una delegación del Ministerio de Finanzas viajó a China y propuso una nueva oferta de negociación de crudo que el CDB se comprometió a analizar.

En noviembre de 2015, funcionarios del MEF y Petroecuador viajaron a Beijing para insistir en la oferta de comercialización de crudo y detallar los tiempos de explotación y volúmenes que serían parte de la negociación. A partir de esa fecha, la negociación continuó con intercambios y requerimientos de información.

El 11 de enero de 2016, la delegación del Ministerio de Finanzas y Petroecuador viajó a Beijing a firmar el contrato de préstamo. 16 días tardaron las negociaciones en la matriz del CDB.

El 14, 18, 20 y 21 de enero se sumillaron los términos financieros de la Línea IV impuestos por el CDB. El 26 de enero de 2016, Petroecuador presentó una nueva propuesta de cobertura de crudo que, finalmente fue aceptada por el CDB.

Desde el 3 de marzo al 11 de marzo de 2016, representantes del CDB, Petroecuador y Petrochina se reunieron en Beijing para discutir los términos del préstamo. Finalmente acordaron que la deuda se pagaría con dos contratos de venta de 181.440.000 barriles repartidos entre Petrochina y Unipec, a ocho años plazo más dos de gracia.

“La forma del contrato de compraventa se ajustará sustancialmente a los contratos anteriores entre Petroecuador y Petrochina Int. y deberá ser de forma y sustancialmente satisfactoria para el CDB”, dice la minuta de entendimiento.

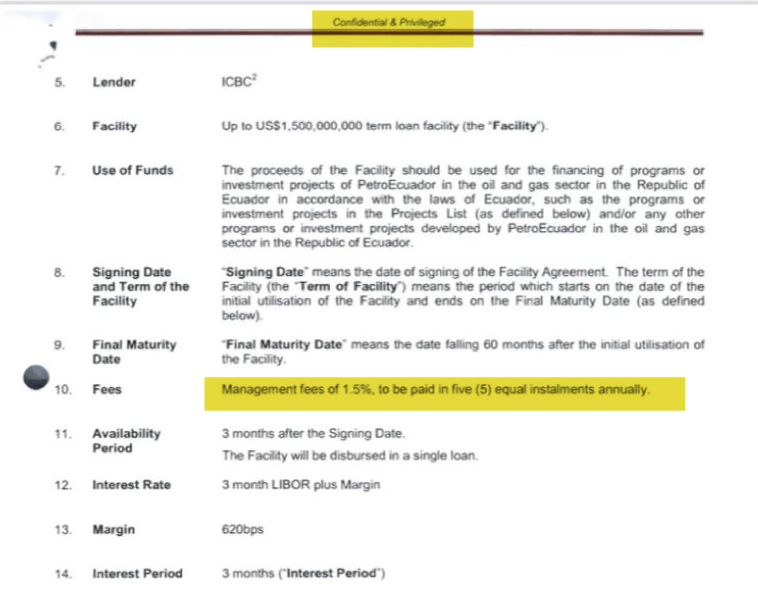

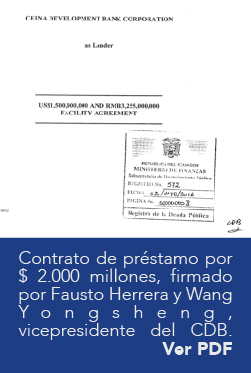

Finalmente, en abril de 2016, en medio de la tragedia que enfrentaba el país por el terremoto, se firmó el contrato de préstamo, además de la carta de confidencialidad del 25 de abril de 2016. El monto $2.000 millones se dividió en dos tramos, el A que entregó $ 1.500 de libre disponibilidad para programas y proyectos del plan anual de inversiones, y el Tramo B que se destinó para financiar proyectos con contratistas chinos aprobados por el CDB.

El interés, para el Tramo A fue fijado en 7,25% y para el B 6,87 %. Tasas superiores a las firmadas en las tres líneas de créditos anteriores. Además, el país tuvo que pagar el 1,30% por la comisión de gestión. El acuerdo de préstamo fue firmado por el entonces ministro de Finanzas Fausto Herrera y el vicepresidente del CDB.

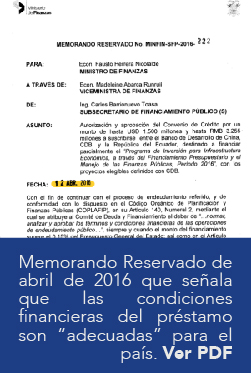

Poco antes de la firma del contrato, Carlos Barrionuevo Toasa, entonces subsecretario de Financiamiento Público, subrogante, explicó la conveniencia de la tasa del crédito establecida por el CDB comparándola con la alternativa de emitir bonos de deuda externa en el mercado internacional.

Dijo, en un oficio enviado al entonces ministro de Finanzas Fausto Herrera, que el cupón al cual los inversionistas demandarían un título valor del país sería de alrededor del 11,97%, “por lo que la tasa del CDB es menor a aquella de emitir de bonos de deuda”. Y citó el hecho de que los Bonos Global 2020 tenían una tasa fija del 10,50%, por lo que concluyó que el crédito era conveniente para el país y las condiciones “adecuadas”.

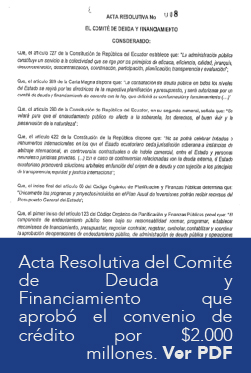

Ese análisis fue enviado también al Comité de Deuda y Financiamiento que tenía que aprobar los términos y condiciones del préstamo. Patricio Rivera, como representante de Rafael Correa, Fausto Herrera, Adolfo Salcedo de Senplades y Carlos Barrionuevo subsecretario de financiamiento fueron quienes aprobaron el préstamo, el 14 de abril de 2016.

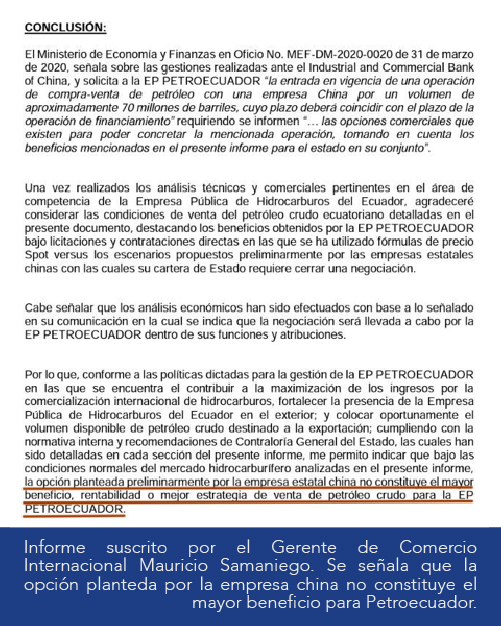

Al cierre de esta edición el directorio de Petroecuador aprobó una nueva línea de crédito por $1400 millones con el Banco Industrial y Comercial de China (ICBC), que será pagada con un contrato de provisión de 50 millones de barriles a suscribirse entre Petroecuador y Petrochina o Unipec.

Estas operaciones reeditan el cuestionado mecanismo aplicado por el régimen de Rafael Correa; con un agravante, en este caso Petroecuador emitió un informe negativo en el que advierte un perjuicio de 2 dólares por barril, $119 millones.

Frente a la resistencia de la estatal petrolera, el presidente Lenín Moreno, asumió plenos poderes y con decreto 1075 sometió una vez más el interés de Ecuador a las condiciones del imperio chino.

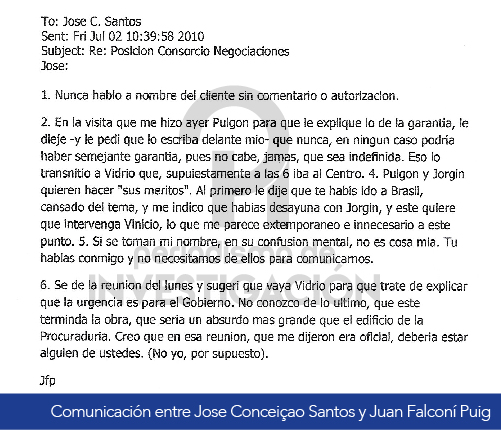

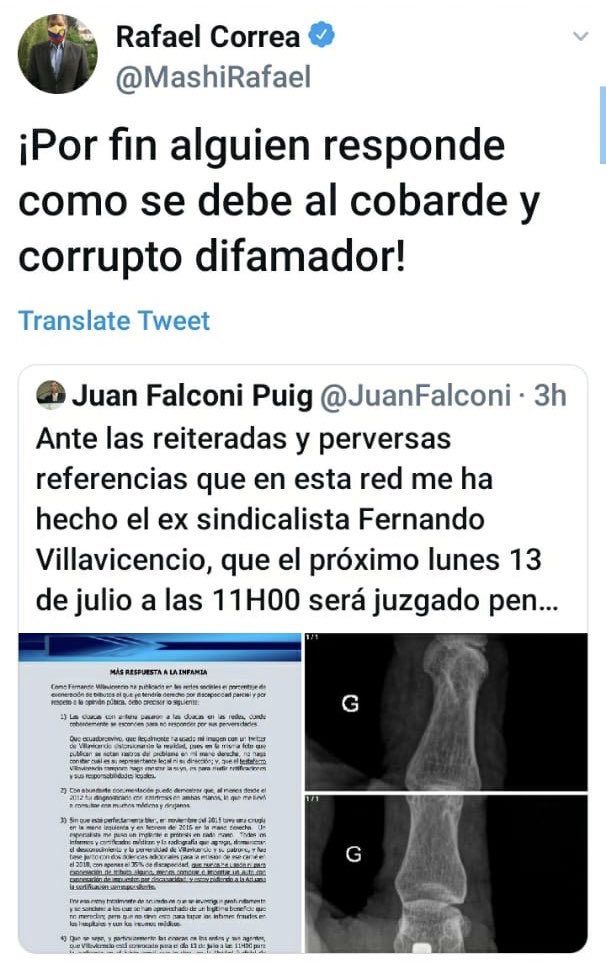

Es el abogado de la multinacional Odebrecht, Juan Falconí Puig, quien lo demanda por supuesta difamación y la jueza que ha seguido tramitando la causa, a pesar de que esta ha caducado, es Yadira Proaño, de la Unidad Judicial Penal de Quito.

Es el abogado de la multinacional Odebrecht, Juan Falconí Puig, quien lo demanda por supuesta difamación y la jueza que ha seguido tramitando la causa, a pesar de que esta ha caducado, es Yadira Proaño, de la Unidad Judicial Penal de Quito.

Villavicencio agrega que es impresentable y vergonzoso para la justicia ecuatoriana que Odebrecht no tenga un solo juicio por parte del Estado ecuatoriano por una serie de delitos de sobreprecios y sobornos y sea más bien esta empresa, a través de su abogado, la que demanda a uno de los periodistas que ha develado los mayores escándalos de corrupción de Odebrecht

Villavicencio agrega que es impresentable y vergonzoso para la justicia ecuatoriana que Odebrecht no tenga un solo juicio por parte del Estado ecuatoriano por una serie de delitos de sobreprecios y sobornos y sea más bien esta empresa, a través de su abogado, la que demanda a uno de los periodistas que ha develado los mayores escándalos de corrupción de Odebrecht